A股研报

返回页首

本科毕业於同济大学工科,硕士毕业於华东师范大学金融贸系。现为辉立证券持牌高级分析师,主要负责汽车及航空板块的研究,曾获得《华尔街日报》亚洲区2012年度汽车及零部件最佳分析师第二名,擅长将行业前景与上市公司结合分析。

Bachelor Degree in Tongji University of Engineering; Master Degree in East China Normal University of finance. Currently cover automobile and air sectors. Having worked in research for years and is good at combining analysis for the companies with industry prospects.

| 电话: | 86 21 51699400-103 | 电邮: | zhangjing@phillip.com.cn | |

| 投资建议 | 买入 |

| 建议时股价 | $15.560 |

| 目标价 | $20.000 |

公司简介

作为全球汽车电子和汽车安全领域的顶级供应商,均胜电子面向全球整车厂提供智能电动汽车关键技术领域的一站式解决方案。公司业务分为汽车电子和汽车安全两大板块,汽车电子业务主要包括智能座舱、智能网联、智能驾驶、新能源管理等,汽车安全业务主要包括安全带、安全气囊、智能方向盘和集成式安全解决方案相关产品。

营收稳健

均胜电子发布 2024年三季报,2024年前三季度实现营业收入/归母净利润/扣非归母净利润分别为411.35/9.41/9.41亿元(人民币,下同),按年-0.42%/+20.90%/+40.25%;2024Q3实现现营业收入/归母净利润/扣非归母净利润分别140.56/3.05/3.05亿元,分别同比-1.68%/+0.50%/+10.09%,环比分别为+1.85%/-7.73%/-7.46%。而根据标普全球 2024 年 10 月披露的数据,2024 年第三季度全球轻型汽车产量同比下降 4.8%,前三季度累计量产则同比下降 1.8%。

降本增效措施成效显着,成本持续优化

2024年前三季度整体毛利率水平同比稳步提升1.6ppts至约15.6%。其中,第三季度毛利率15.74%,同环比分别+0.81ppts/+0.24ppts;净利率3.03%,同环比分别+0.42ppts/-0.28ppts,主营业务盈利能力持续改善。分业务看,前三季度汽车安全业务收入 284 亿元,毛利率14.0%,同比+2.6ppts。随着欧洲、美洲区域业务的持续改善,汽车安全业务业绩实现连续多个季度环比提升,全球四大业务区域均已实现盈利,业绩增长显着。前三季度汽车电子实现营业收入 127 亿元,毛利率19.2%,保持相对平稳。为持续保证在新兴业务领域的竞争能力以及新业务订单转化成未来营业收入,公司在研发费用上保持一定节奏的投入,同时由於海外业务盈利能力的持续恢复致使所得税费用有所增加,上述因素对第三季度净利润略有影响。2024Q3公司期间费用率为11.33%,同比-0.75ppts,环比+0.80ppts,其中销售/管理/研发/财务费用率分别为0.93%/4.31%/4.57%/1.51%,同比分别变动+0.03/-0.93/+0.23/-0.09 ppts。

新业务订单增长迅猛,国内占比提升

公司不断加大对中国市场、特别是国内头部自主品牌和造车新势力的拓展力度。2024年前三季度,公司全球累计获得的新订单总金额约为 704亿元,同比+19.3%,其中新能源车型相关的订单约 376 亿,同比+7.4%,占全部新订单的 53.4%。分业务来看,汽车安全业务的新订单总金额约为 491亿元,同比+44.4%,汽车电子业务的新订单总金额约为 214 亿元,同比-14.4%。分市场区域看,中国市场特别是自主品牌/新势力的合作关系不断加强,国内新订单金额约为 310 亿元,同比+24%,国内订单金额占比约 44%,同比+2pp,且头部自主品牌及造车新势力客户订单金额占比持续提升,尤其汽车安全业务已完成对新能源销量榜 TOP10 客户的全覆盖。

围绕汽车智能电动化变革持续研发创新

公司积极把握智能电动汽车快速发展的机遇,在智能电动汽车领域持续深耕布局、加大研发投入,公司业务品类持续拓展,前三季度在智能驾驶、智能座舱/网联、车身域智能化等领域,公司新获取了 UWB 技术业务(数字钥匙、座舱活体检测等)、ADAS L2 Smart Camera(前视一体机)业务、车路云一体化业务等新兴业务。随着公司持续加大研发投入,积极拓展业务品类,在新兴业务领域的竞争能力有望持续提升。

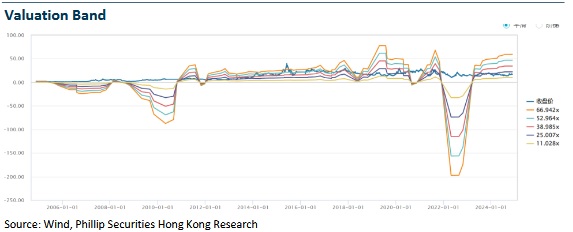

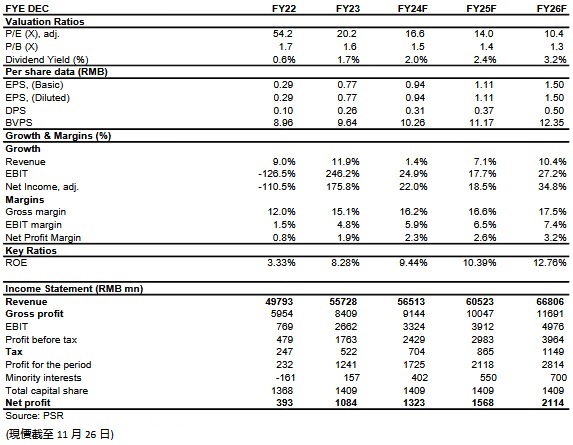

公司作为全球汽车安全及汽车电子巨头,发展稳健且积极把握智能电动车快速发展机遇,在手订单持续增长,前景可期。我们预计公司24-26年分别实现每股盈利0.94/1.11/1.5元,我们给予目标价20元,对应24/25/26年21.3/18/13.3倍预计市盈率,买入评级。(现价截至11月26日)

新业务进展低於预期;下游行业需求增速不及预期