京東集團 (9618.HK) - 平臺生態建設初有成效,低價和補貼仍為戰略重點

| 投資建議 | 持有 |

| 建議時股價 | $155.000 |

| 目標價 | $155.000 |

公司簡介

京東集團(09618.HK)以自營為核心商業模式,已經從一家電子商務平臺發展成為一家以供應鏈為核心的領先技術和服務提供者,現已擴展到零售、技術、物流、醫療保健等領域,集團旗下公司包括京東健康、京東物流、達達集團等。在當前宏觀經濟溫和復蘇的環境下,消費者對商品價格的高敏感度持續,電商行業競爭激烈,公司採取低價和下沉的策略,同時聚焦品質與服務,提升核心使用者購物體驗與消費頻次。

2Q24業績整體優於市場預期,股東回報力度加大

2Q24公司收入同比增長1.2%至2914億元(人民幣,下同),主要受益於服務收入增長推動。分類型看,商品收入(1P)2339億元,同比穩定,服務收入(3P)575億元,同比增長6.3%。分業務看,京東零售收入同比增長1.5%至2571億元,京東物流收入同比增長7.7%至442億元。整體來看,2Q24 Non-GAAP經營利潤同比增長33.7%至116億元,Non-GAAP經營利潤率達到4.0%,主要受益於京東物流經營利潤率表現超過預期。歸屬於上市公司普通股股東的Non-GAAP淨利潤為145億元,同比增長69.0%。股東回報方面,截至2024 年6 月30日,公司已累計回購33 億美元,回購股份總數約占2023 年末普通股的7.1%。

京東零售:平臺生態延續健康改善趨勢,宏觀消費恢復下低價和補貼仍是戰略重點

2024年第二季度,京東零售收入達2571 億元,同比增長1.5%,主要由活躍用戶及訂單量雙增所驅動,本季度購物頻率和訂單量均實現同比兩位數增長,其中,第三方商家訂單量同比增長20.0%,增速創兩年內新高;經營利潤達101億元,經營利潤率3.9%,同比提高0.7pct,主要受免郵門檻降低、大促營銷費用增加影響。分品類來看:

產品收入(1P):根據國家統計局數據,2024年4至6月份,社會消費品零售總額121047億元,同比下滑1.8%;從線上消費來看,實物商品網上零售額31761億元,增長10.2%,高於整體社零總額增速。考慮到政府推出的新一輪“以舊換新”政策將釋放存量需求,並且3C家電等京東核心品類在地產市場修復進程中景氣度有望持續升,我們預計公司帶電品類收入將持續增長,24-26年同比增速達到5%/6%/6%。同時,日用百貨收入延續平臺健康改善的趨勢,我們預測收入增速保持穩定,24-26年同比可達5%/7%/7%。

服務收入(3P):公司加大對3P生態建設,主動優化用戶體驗,京東APP月活用戶數延續穩健增長。公司推出對3P商家進行減免佣金和服務費等舉措,導致佣金率有所下降。由於3P生態處於早期,預計公司未來仍將持續投入,以豐富低價產品供給、針對性補貼等方式吸引低線城市使用者,導致變現端貢獻短期或不顯著。

隨著用戶體驗不斷優化,用戶粘性不斷增長,營商環境逐步提升,中長期有望提升變現能力。此外,銷售規模的增長也帶來了廣告投放、快遞物流等服務性業務和佣金收入的增長,同時也會帶來效率提升、原料採購成本下降,形成良性迴圈。因此,我們預計服務收入在2024年回歸健康增長,24-26年同比增速可達10%/13%/15%。考慮到京東零售業務調整期進入尾聲,基本面走勢逐漸好轉,有望促進投資者情緒修復。此外,公司可能從國內“以舊換新”政策的實施中受益,我們測算2024年京東零售的分部價值為3172億元,基於13.0倍2024年預測PE,相較可比公司均值9.2倍預測PE略有溢價。

京東物流:物流行業穩健復蘇,自營供應鏈收入穩定

國家郵政局監測數據顯示,截至6月30日,今年我國快遞業務量已達800億件,比2023年提前59天,行業穩健復蘇中。2024年第二季度,京東物流收入同比增長15.2%至442億元;經營利潤同比增長328.0%至22億元。隨著公司全球供應鏈網絡的完善,其規模經濟效應逐漸顯現,以一站式服務助力中國品牌出海,外部一體化供應鏈客戶數量或穩步提升。

投資建議

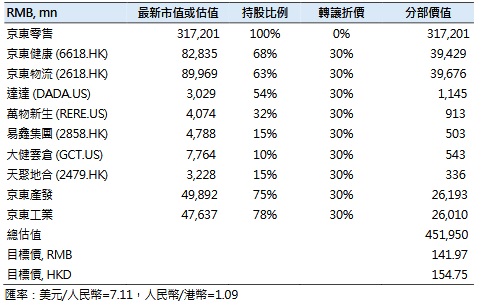

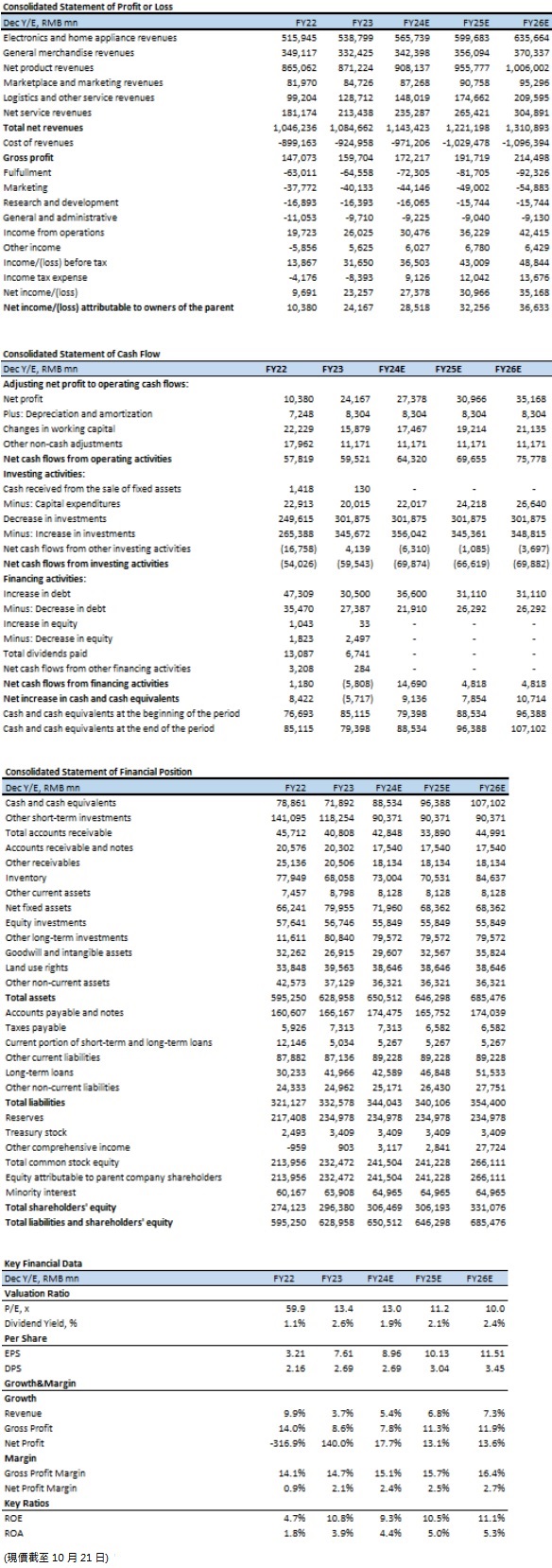

2024年,京東將以用戶體驗提升和市場份額增長為重點,繼續推進價格競爭力和平臺生態建設。京東零售會繼續執行低價策略,商超、運動、傢俱、家裝、汽車以及服務行業等領域的線上滲透率仍有較大提升空間。隨著2024年全年整體消費穩中向好,公司各品類增長有望重回健康增速,公司核心帶電品類有望持續獲得市場份額,商超品類重回良性增長。同時,考慮到電商行業競爭加劇,3P變現端短期貢獻不顯著,生態建設成效在中長期內有序釋放,我們預計公司24-26年營業收入分別為11438/12216/13114億元,歸母淨利潤分別為305/349/396億元,對應稀釋EPS為9.6/11.0/12.4元,對應PE為13.0/11.2/10.0x;根據SOTP估值法,基於對子公司和投資企業最新市值或估值和30%的折讓價值,我們給予2024京東集團合計目標市值4520億元,對應目標價144元/155港元,評級為“持有”。

風險因素

1)平臺生態變現能力不及預期;2)零售、物流行業競爭加劇;3)消費需求復蘇弱於預期。

財務資料

投資涉及風險,有可能損失投資本金。你應諮詢專業人士,就本身的投資經驗、財務狀況、個人目標及風險取向,以提供投資意見。各類產品的風險,請參閱本公司網頁 http://www.phillip.com.hk《風險披露聲明》。

輝立(或其僱員) 可能持有本文所述有關的投資產品。此外,輝立(或任何附屬公司)隨時可能替向報告內容所述及的公司提供服務、招攬或業務往來。

以上資料為輝立擁有並受版權及知識產權法保護。除非事先得到輝立明確書面批准,否則不應複製、散播或發佈。