A股研報

返回頁首

本科畢業於同濟大學工科,碩士畢業於華東師範大學金融貿系。現為輝立証券持牌高級分析師,主要負責汽車及航空板塊的研究,曾獲得《華爾街日報》亞洲區2012年度汽車及零部件最佳分析師第二名,擅長將行業前景與上市公司結合分析。

Bachelor Degree in Tongji University of Engineering; Master Degree in East China Normal University of finance. Currently cover automobile and air sectors. Having worked in research for years and is good at combining analysis for the companies with industry prospects.

| 電話: | 86 21 51699400-103 | 電郵: | zhangjing@phillip.com.cn | |

| 投資建議 | 買入 |

| 建議時股價 | $52.350 |

| 目標價 | $65.000 |

公司簡介

春秋航空是中國低成本航空公司的領導者,成立于2004年,基地位於上海。公司採用單一機型(空客 A320 系列),只設置單一的經濟艙位,並通過母公司春秋國旅引流旅遊客戶、子公司包機業務和促銷特價機票等手段提高客座率,通過航線結構優化、延長飛行時間、加快周轉來提高飛機日利用率,從而擁有顯著的成本優勢。

旺季盈利創歷史新高,較疫情前同期翻倍

2023年第三季度,春秋航空實現營業收入60.72億元(人民幣,下同),同比+105.75%,較2019年第三季度+37.5%;實現歸母淨利潤18.39億元,同比增加23.31億元(2022年同期虧損),較2019年第三季度+113%,追平2019年全年盈利。第三季收入和盈利均創上市以來單季度新高,充分顯示了行業高景氣下的盈利彈性。

公司2023年前三季度的累計營收錄得141.03億元,同比+113.52%,歸母淨利潤26.77億元(2022年同期虧損),較2019年同期+55.7%,今年以來的復蘇進度快於我們預期。

運營資料優於同行

行業資料顯示,2023年第三季度,國內全行業完成運輸航空飛行340.9萬小時,同比+73.4%,較2019年同期+7.1%;累計飛行137.3萬架次,同比+65.7%,較2019年同期+5.5%。作為國內低成本航空龍頭,春秋航空成本控制力和差異化運營能力優勢凸顯,同時受益於公司在疫情期間於二線機場的突破和網路下沉,恢復進度領先同業。公司第三季度RPK超過2019年同期18.7%。其中,國內/國際/地區航線分別恢復至2019年的154.5%/49.7%/48.6%。

在運力投入方面,公司第三季度ASK環比2023年第二季度+16.2%,較2019同期+18.9%,其中國內/國際/地區分別+55.1%/-47.7%/-56.1%。前9個月公司共引進飛機6架,退出0架,淨引進6架,截至9月末共運營122架A320飛機。

作為行業內客座率領跑航企,春秋航空第三季度平均客座率為91.8%,環比上升2.9個百分點,較2019年同期僅低0.15個百分點,較疫情前的差距正逐季收窄,其中國內/國際/地區分別較2019年同期-0.3/-4.4/+9.1個百分點。

行業高景氣下,公司的低成本優勢持續進擊

受益於2023年暑運旺季期間國內航空出行需求高漲,公司的第三季度客公里收入為0.48元,相較2019同期+16%(剔除燃油附加費的影響,增幅在+7%左右)。公司成本管控能力依然突出,座公里營業成本為0.31元,相較2019年同期+5.8%,主要因為航空煤油均價上漲及飛機利用率因飛行員缺口制約仍未回到2019年同期水準。估計如果扣除油價上漲,單位扣油成本已經低於疫情以前。成本優勢疊加量價齊升,推動公司第三季度盈利能力創新高,毛利率和淨利率分別達到31.1%和30.3%。此外,由於使用了稅盾優惠,增厚淨利潤率約5.9個百分點。

展望後市,根據同程旅行1月18日發佈的《2024年春運出行趨勢報告》,2024年春運期間探親流與旅遊客流疊加,預計居民出行需求旺盛。同時部分國家的免簽政策為旅客出境游提供便利,以及航司退改簽新規均有效降低旅客出行成本,刺激航空出行需求進一步提升。值得關注的是,中美間直航的恢復進程2024年將加快,國際市場的供需有望恢復。另外,波音、空客的供應鏈問題或將令行業產能恢復慢於預期,供需結構有利於行業高景氣持續。

就公司而已,23年冬春航季,春秋航空的航線時刻量對比2019年同期增長38.42%,同時預計飛機利用率會隨著國際運力的恢復以及飛行員隊伍的擴充而進一步改善。

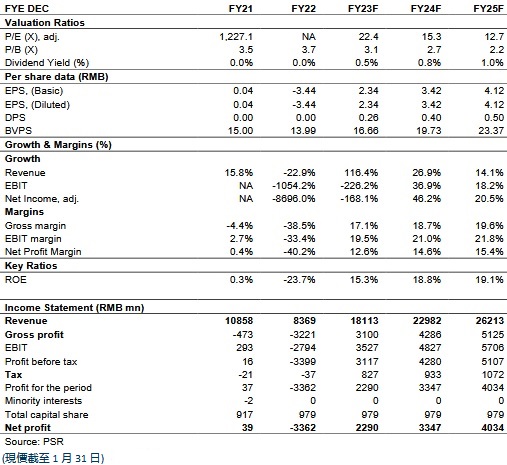

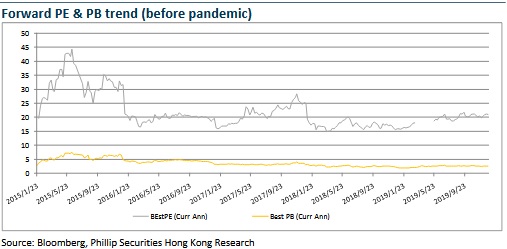

近兩年公司的運力引進速度高於行業平均,憑藉自身優良的成本控制力和運營能力逆勢繼續搶奪市場份額,從最新的財務表現來看已經取得顯著成效。未來低成本航空的經營模式有望不斷下沉大眾化航空出行市場,公司在旅遊出行和低成本商務出行上擁有明顯的競爭優勢,後續成長動能仍然充足。近期受大市影響回落、油價持續攀升、人民幣貶值壓力等多重不利因素影響,公司股價持續調整,風險已大幅釋放,相信已經步入價值低估區間。根據最新的財務預測,我們調整公司 2023/2024年的淨利潤預測,並引入2025年的淨利潤預測,對應的EPS預測分別為2.34/3.42/4.12元,小幅上調公司目標價至65元,對應2024年19倍PE,維持“買入”評級。(現價截至1月31日)

經濟週期風險

航油價格波動風險

公共衛生疫情風險

匯率波動風險